|

|

||||||||

|

|

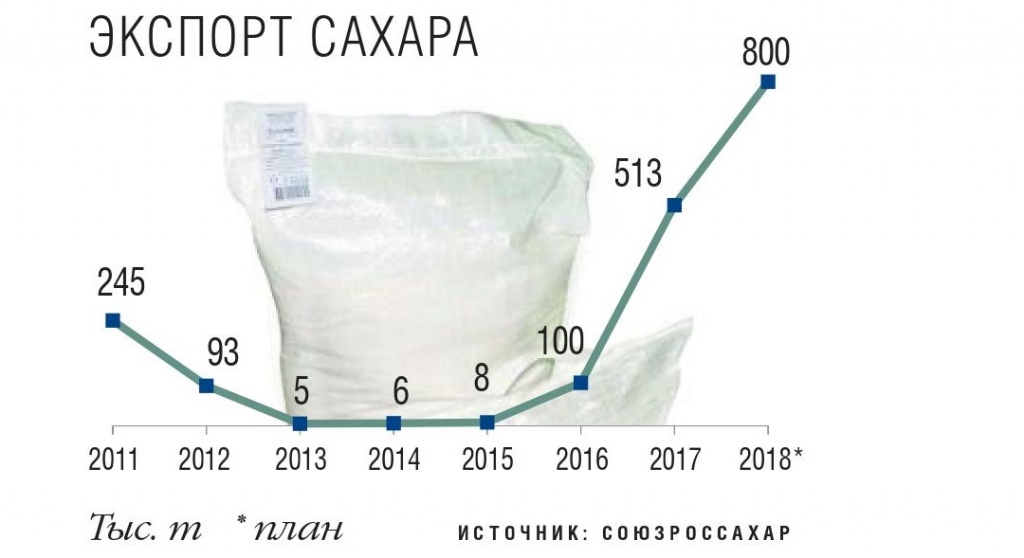

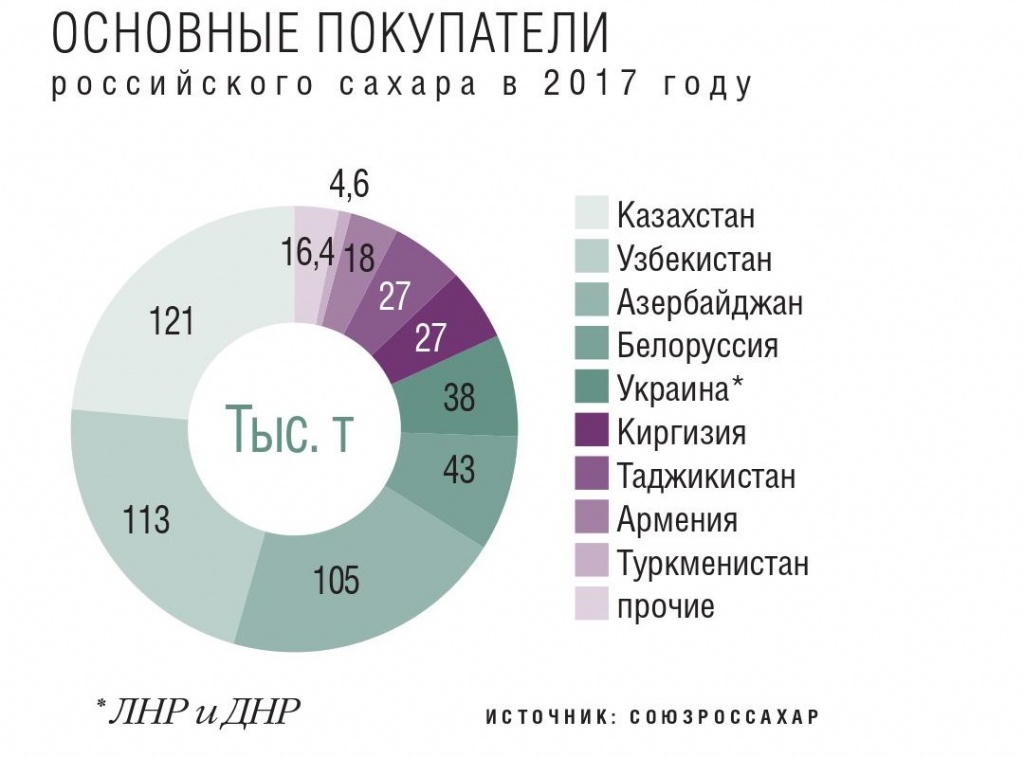

ИКАР в СМИСвеклосахарная отрасль растеряла маржу. Рентабельность производителей и переработчиков свеклы стремится к нулю07 марта 2018 года Три рекордных года подряд в производстве свекловичного сахара не могли не сказаться на финансовых результатах участников этого рынка. В сезоне-2017/18 цены в секторе упали на 35−40%. Спасти ситуацию могло бы сокращение посевов сахарной свеклы, но аграрии и сахарные холдинги с этим не спешат. Немного поддерживает рынок активизировавшийся экспорт сахара По данным Росстата, в 2017 году посевы сахарной свеклы составили почти 1,2 млн га. В 2018-м Минсельхоз считает необходимым уменьшить площади как минимум на 100 тыс. га. Такое сокращение необходимо для выравнивания цен в сахарном сегменте, считает министр сельского хозяйства Александр Ткачев. «Для обеспечения стабильной ценовой конъюнктуры нам нужно не более 1,1 млн га сахарной свеклы, и это во многом сбалансирует рынок и сделает его достаточно рентабельным и привлекательным, — сказал он на Всероссийском агрономическом совещании. — Если мы и дальше будем наращивать объемы, то мы убьем собственную отрасль». Рекорды производства Площадь сева сахарной свеклы в прошлом году была почти на 8% больше, чем годом ранее. Урожайность агрокультуры напротив немного снизилась — на 7%. Однако в девяти регионах (Брянской, Орловской, Тамбовской, Саратовской, Пензенской, Оренбургской областях, а также в Татарстане, Башкортостане и Чувашии) из 25 выращивающих свеклу сбор с гектара увеличился. По предварительной оценке Минсельхоза, итоговый валовой сбор получился ненамного меньше, чем в 2016-м — 51,1 млн т против 51,4 млн т соответственно.  На 12 февраля переработку вели еще пять предприятий. Заготовка из полевых кагатов продолжалась на трех сахарных заводах в ЦЧР — воронежском Грибановском, тамбовском Кирсановском (оба входят в группу «АСБ»), Грязинском (Липецкая область, «Доминант»), а также на татарстанском «Заинском сахаре» (входит в «Агросилу») и Черемновском (Алтайский край, «Доминант»). Последние два, по мнению ведущего эксперта Института конъюнктуры аграрного рынка (ИКАР) Евгения Иванова, могут проработать на свекле до марта. По прогнозу Союзроссахара, производство свекловичного сахара в сезоне-2017/18 ожидается на уровне 6,45 млн т (в 2016/17-м — 6,15 млн т). Кроме того, не менее 100 тыс. т будет выработано из мелассы и сиропа, добавляет Иванов. «Из мелассы сахар производят два завода (Знаменский завод «Русагро» и Ольховатский «Продимекса»), из сиропа — как минимум один (Добринский сахарный завод «Сюкдена»)", — отмечает эксперт. В результате рекордного производства в последние два года образовались и рекордные товарные запасы сахара — на конец 2017 года они превышали 5 млн т. По мнению председателя правления Союзроссахара Андрея Бодина, этого объема хватит стране до октября 2018 года. «Мы понимаем, что если предложение превышает спрос, капитал заморожен в товаре, то его надо каким-то образом вынимать», — говорил он на Всероссийском агрономическом совещании. О рекордах производства в этом сезоне сообщали практически все переработчики. Так, 16 заводов крупнейшего российского производителя сахара, холдинга «Продимекс», переработали 10,6 млн т сахарной свеклы и получили 1,46 млн т сахара. При этом в общем объеме переработанной свеклы доля собственного сырья составила 57%. «Сезон-2017/18 сложился для нас очень хорошо, — комментирует замгендиректора компании Вадим Ерыженский. — Мы очень довольны своими производственными показателями, и если бы не погодные условия, из-за которых мы не смогли сохранить и переработать всю выращенную свеклу, то эти показатели были бы еще лучше». Предприятия группы «Русагро» проработали до 129 дней и произвели 842,3 тыс. т сахара, что на 8% больше, чем в сезоне-2016/17. Всего заводы компании освоили 5,7 млн т сахарной свеклы со средним показателем дигестии 18%. Три предприятия французской группы «Сюкден» переработали в общей сложности более 3,3 млн т сахарной свеклы (46% из этого объема выращено в хозяйствах компании) и выпустили свыше 443 тыс. т сахара. Еще порядка 25−30 тыс. т будет дополнительно выработано сиропа, акцентирует финдиректор холдинга Глеб Тихомиров. Однако в целом он называет текущий сельхозгод «достаточно сложным» для всей сахарной отрасли России. Три завода концерна «Покровский», расположенные в Краснодарском крае, — «Каневсксахар» (мощность — 7 тыс. т/сутки), Тимашевский (6 тыс. т/сутки) и Курганинский (4 тыс. т/сутки) — произвели в общем 193,8 тыс. т сахара, 54,8 тыс. т мелассы, 38,9 тыс. т гранулированного жома. В 2016-м — 166 тыс. т, 57,7 тыс. т и 31,6 тыс. т соответственно, приводит цифры управляющий агробизнесом компании Станислав Кашуба. За сезон «Покровский» переработал 1,47 млн т сахарной свеклы, 46% из этого объема выращено в собственных хозяйствах. 1,4 млн т, что почти на 500 тыс. т больше, чем в 2016 году, было отправлено на переработку заводу «Заинский сахар» (Татарстан, входит в «Агросилу»). Предприятие произвело более 200 тыс. т сахарного песка, а также 48,5 тыс. т патоки-мелассы и более 60 тыс. т гранулированного жома.  Сергачский сахарный завод нижегородской агрофирмы «Весна» (создана акционерами и топ-менеджерами «АФГ Националь») выпустил в 2017/18 сельхозгоду 31,6 тыс. т сахарного песка — плюс 32% к показателю 2016/17-го, а также 7,7 тыс. т патоки-мелассы. 77% от переработанной на Сергачском заводе свеклы было выращено в собственном хозяйстве компании — агрофирме «Нижегородская». Хотя в целом объем заготовки сырья увеличился на 40% по сравнению с объемом предыдущего сезона до 238 тыс. т, свеклы на завод было поставлено меньше запланированного. «В течение всего периода наблюдения за ростом сахарной свеклы и при сдаче ее на завод наблюдалось снижение сахаристости более чем на 0,5% по сравнению с прошлыми годами, а также массы корня, — рассказывает гендиректор компании Андрей Белянкин. — Так, если в 2016 году дигестия составляла около 17,07%, то в 2017-м — 16,6%. На этот показатель, как и на массу свеклы, повлиял температурный режим воздуха в период вегетации и переизбыток влаги». Однако, несмотря на снижение сахаристости, заводу удалось добиться хорошего для региона выхода сахара — 13,5%. В целом топ-менеджер называет сезон сложным — как для выращивания сахарной свеклы из-за плохих погодных условий, так и для сахарного бизнеса в силу снижения цены на сахар и, как следствие, рентабельности. Рекорды производства поставил и Балашовский сахарный комбинат (Саратовская область). Переработав более 425 тыс. т сахарной свеклы, предприятие выпустило 60 тыс. т сахара, суточная мощность завода при этом составила 3 тыс. т. «Отрасль кардинально изменилась, стала профицитной, а это означает переход в зависимость от мирового рынка и отношений с нашими партнерами по Единому экономическому пространству — Казахстаном и Белоруссией прежде всего», — комментирует гендиректор завода Андрей Чернышев. По словам руководителя, такое развитие ситуации он прогнозировал еще 10−12 лет назад. Новые ценовые ориентиры Рекорд производства сахара не мог не привести к снижению цен на него. Кроме того, не в пользу России в этом сезоне складывается и мировая конъюнктура рынка: стоимость этого продукта упала и в других странах. «Несколько лет подряд свеклосахарная отрасль была избалована очень высокой маржой, теперь цены обвалились, и как минимум в сезоне-2018/19 они останутся такими же низкими», — опасается Иванов. Последний раз такие ценовые уровни фиксировались в 2013 году, отмечает он. А ведь затраты на производство за эти годы отнюдь не уменьшались. Внутренние цены на сахар упали до исторических минимумов, или более чем на 40%, подтверждает начальник службы аналитики «Сюкдена» Марина Сидак. С одной стороны, это сделало российский сахар более конкурентоспособным на мировом рынке, а с другой, негативно сказалось на рентабельности отрасли в целом, и в том числе на марже хозяйств, занимающихся выращиванием сахарной свеклы. Доходность агрокультуры в сезоне-2017/18 упала более чем в три раза по сравнению с 2016/17-м, подчеркивает эксперт. По словам Бодина, действовавшие в этом сельхозгоду цены на сахарную свеклу не компенсируют затраты, которые нужны для ее воспроизводства. Кроме того, считает эксперт, существуют риски, что банковский сегмент может отказаться финансировать эту агрокультуру в текущем году. «Цены рухнули чуть ли не в два раза, — говорит гендиректор липецкого «Агробизнеса» Александр Чил-Акопов. — В целом для производства сахарной свеклы год был хороший, вышли на высокую урожайность — более 450 ц/га, но цены — катастрофически низкие и примерно равны себестоимости — менее 2 тыс. руб./т». Также подорожала перевозка свеклы на заводы — на 30−40%, так как во время уборочной шли дожди, что затрудняло вывоз сырья прямо с полей. Приходилось доставлять выкопанную свеклу в точки отгрузки и уже оттуда отправлять на перерабатывающие предприятия. Тульское хозяйство «Родное» в прошлом году посеяло 300 га сахарной свеклы. Средняя урожайность составила около 350 ц/га, общий сбор — 10 тыс. т. «Урожай был неплохой, но цены на него не было — получали не более 2 тыс. руб./т, — вторит Чил-Акопову гендиректор компании Дмитрий Инютин. — Как результат — нулевая рентабельность». Доходность упала и у переработчиков агрокультуры, обращает внимание Тихомиров. «Но, как говорят, лучше маленькая прибыль, чем большой убыток, — отмечает он. — Мы надеемся на поддержку сахарной отрасли со стороны государства, выраженную прежде всего в стимулировании и развитии экспорта сахара и его побочных продуктов». Выручка сахарного сегмента «Русагро» сократилась на 19% до 30,3 млрд руб. из-за падения цены на сахар на 23%, что было частично компенсировано ростом объема продаж (+4%). «Объемы высокие, цены низкие, рентабельность рекордно маленькая», — подводит итог гендиректор агрохолдинга Максим Басов. Станислав Кашуба, как и другие, называет сезон сложным. «Сказался фактор перепроизводства. Результатами мы недовольны, из-за резкого падения цен на сахар доходность бизнеса снизилась на 75% против наших ожиданий», — признает он. «В физическом объеме мы покрыли потребности Саратовской области в сахаре, а по финансовым показателям — сработали в ноль, а сельхозпроизводители, выращивающие свеклу, как минимум недополучат доход», — говорит Чернышев. По его мнению, комфортная для рынка цена сахара — около 33 тыс. руб./т. В феврале он стоил 26−26,5 тыс. руб./т. «Это работа ради работы, — считает руководитель. — В этом случае к регулированию отрасли должно подключаться государство». По словам Белянкина, средняя цена сахара на оптовом рынке в период с октября по декабрь 2017 года составляла около 26 тыс. руб./т с НДС. Такой уровень цен не позволяет обеспечивать расширенное воспроизводство, соглашается он с Бодиным.  Отпускная цена на сахар с начала сезона колебалась в районе 24−27 тыс. руб./т с НДС, что обеспечивает рентабельность производства менее 10%, отмечает Ерыженский. По его словам, финансовые показатели выглядят гораздо хуже, чем производственные, но «не катастрофически», доходность бизнеса снизилась. Своевременно предпринятые усилия по организации экспорта сахара позволили улучшить ситуацию. Внутренние оптовые цены с начала ноября по февраль увеличились с 22,5 тыс. руб./т до 27 тыс. руб./т, хотя розничная стоимость сахара снижалась до января, обращает внимание Евгений Иванов. Росту способствовало завершение переработки свеклы и продолжение активного экспорта сахара в Узбекистан (151 тыс. т за ноябрь-январь). Если высокие темпы вывоза сохранятся, то это позволит надеяться на дальнейшее увеличение оптовых цен к началу следующего сельхозгода, думает он. «Однако, если к августу избыточные запасы не рассосутся, то при хорошем производстве сахара (от 6 млн т), невысоких мировых ценах и крепком рубле, нас ждет глубокий провал оптовых цен на сахар и свеклу с июля-августа по ноябрь-январь, возможно даже и глубже чем в сезонах-2016/17 и 2017/18», — прогнозирует эксперт. Развитие экспорта По данным службы аналитики «Сюкдена», с августа прошлого года по январь 2018-го из России было вывезено порядка 390 тыс. т сахара против 120 тыс. т за аналогичный период прошлого сезона. «Немаловажную роль в этом сыграло открытие узбекского рынка на фоне трансформации внутренней политики этой страны», — считает Марина Сидак. Выросли поставки сахара и в Азербайджан — 52 тыс. т против 11 тыс. т за первые шесть месяцев сезона. «Мы научились экспортировать сахар в первую очередь за счет цены, сложившейся на внутреннем рынке, 500 тыс. т вывоза (за 2017 год) лишний раз это подтверждает», — говорит Бодин. По подсчетам Союзроссахара, в этом году для сохранения баланса экспорт должен быть еще выше, и до начала нового сезона в августе из России необходимо вывезти 800 тыс. т сахара. До конца сельхозгода возможен экспорт еще более чем 600 тыс. т сахара за счет Узбекистана, Казахстана, Азербайджана, Белоруссии и Армении, полагает Иванов. Бодин оценивает потенциал Узбекистана в 300 тыс. т, Казахстана — до 200 тыс. т.  В то же время на ряд традиционных рынков в 2017/18-м поставки из России пока не начинались (Афганистан) или пока идут вяло (Таджикистан, Туркмения, Монголия, Сербия, КНДР), отмечал Иванов в середине февраля. «Перспективы морского экспорта по-прежнему туманны, а в случае изменения политических ветров в Узбекистане (более 50% экспорта) внутренний рынок к лету вырастет меньше и может даже просесть немного вниз», — не исключает эксперт. На российскую отрасль оказывает влияние неблагоприятная конъюнктура мирового рынка, обусловленная высоким производством сахара в мире и либерализацией европейского сахарного рынка (отмена квот в октябре 2017 года), комментирует Марина Сидак. «Мировые цены упали, конкурентоспособность российского сахара снизилась, — констатирует она. — Сильная конкуренция с Украиной и политика протекционизма в Казахстане также ограничивают российский экспорт». При производстве 6,5 млн т сахара, потреблении в 5,9 млн т, а также 0,2 млн т импорта излишки сахара составляют порядка 0,8 млн т, оценивает эксперт. «И их необходимо экспортировать, чтобы сбалансировать рынок, — говорит она. — Но, как показывает практика, вывезти необходимый объем не так уж просто». Нужно рассматривать экспорт не как способ убрать с рынка излишки, а как целенаправленный бизнес-процесс, под который подводятся соответствующие меры финансовой поддержки отрасли, акцентирует Бодин. Например, поддержать рынок может создание кооперативов, которые позволили бы стабилизировать структуру севооборота и получать с гектара более-менее стабильный доход. Для расширения экспортных возможностей отрасли нужно решить ряд перманентных проблем. В первую очередь это касается качества товара, упаковки, ассортимента и, конечно, инфраструктурных возможностей. Все они в той или иной мере являются ограничивающими вывоз факторами. Проблема перепроизводства стала очевидна для отрасли еще в прошлом сезоне. С тех пор, пожалуй, ни один завод не сделал революции, например, по цветности сахара, отмечает Евгений Иванов. «Если в Евросоюзе даже самый захудалый завод делает весь сахар ICUMSA 45, а значительная часть предприятий имеет показатель 22,5, то у нас большинство заводов выпускают обычно ICUMSA 80−104, и лишь считаное число предприятий делают небольшие партии ICUMSA 45 по длинным договорам с такими потребителями как «Кока-Кола» и т. п.», — знает эксперт. Для многих потребителей цветность сахара проблемы не составляет, а для производителей напитков этот показатель критичен. Более чистый сахар обеспечивает меньшую мутность раствора. По-прежнему актуален и вопрос по упаковке сахара. Во всем мире в международной торговле используют мешок весом 160 г, так как он более прочный. В России — 100−120 г. «Он легкий и рвется при лишних перевалках», — говорит Иванов. По его мнению, те производители-экспортеры сахара, которые в ближайшее время не озаботятся решением этих вопросов, уже в ближайшей перспективе столкнутся с проблемами со сбытом за рубеж и будут вынуждены продавать свою продукцию по еще более низким ценам. Экспортировать сахар заметно большими объемами, помимо инфраструктурных проблем, мешают и сложности с логистикой. Вывозить его за рубеж морем из регионов севернее Воронежа невыгодно, слишком высоки издержки. «Есть надежда, что на балтийских портах (возможно на Усть-Луге) откроется экспортное окно, тогда туда смогут поставлять свою продукцию предприятия Брянской, Тульской, Орловской, Курской, Липецкой областей, тех, что находятся ближе к Балтике, — поясняет Иванов. — А оттуда мы сможем выходить на те же рынки, что и Украина — в Африку, страны Азии, но только если поработаем над издержками логистики между заводом и судном. Пока они у нас в два-три раза выше».  Для развития новых направлений и сервиса по доставке продукции от производителя до конечного потребителя в холдинге «Агросила» создана специальная экспортная группа. В течение года компания рассчитывает поставить за рубеж 12 тыс. т сахара и 25 тыс. т жома. «Используя грамотный подход к технологическим процессам, качественный семенной материал, инновационные технологии возделывания сахарной свеклы, мы планируем ежемесячно увеличивать объемы поставок на внешние рынки», — делится гендиректор компании Светлана Барсукова. «Покровский» уже поставляет свою продукцию за рубеж. С августа 2017-го по февраль 2018 года концерн экспортировал 32,2 тыс. т сахара. Холдинг «Продимекс» активно развивает экспортное направление и, по словам Ерыженского, в этом сезоне является крупнейшим поставщиком российского сахара на внешние рынки. Несколько лет работает с покупателями из Казахстана, Киргизии, Армении и Таджикистана компания «Сюкден». «В конце прошлого года мы вышли на узбекский рынок и надеемся на дальнейшее расширение своих внешних каналов сбыта, — говорит Глеб Тихомиров. Балашовский сахарный комбинат пока реализовывал свою продукцию только на внутреннем рынке, но уже начал прорабатывать стратегию выхода и за рубеж. «Безусловно, экспорт излишков — это трудная задача, но более почетная, чем распределение сахара по талонам», — отмечает Чернышев. Что в перспективе Несмотря на неплохие темпы экспорта, запасы сахара все еще значительно превышают прошлогодние уровни, и спасти ситуацию может только сокращение посевов свеклы в этом году, уверена Марина Сидак. Однако, несмотря на рекомендации Минсельхоза уменьшить площади под агрокультурой, может оказаться, что сельхозпроизводители решат все же не снижать их. «По прогнозам, посевы фактически остаются на уровне прошлого года. Причина — непонимание участников рынка, а что же сеять? В отдельных регионах влияющим фактором для принятия решения по структуре севооборота стало зерно: если практически все заводы все же рассчитались за сахарную свеклу, то зерно осталось в амбарах, и его нельзя продать», — комментирует Андрей Бодин. В общей площади сахарной свеклы велика доля сахарных холдингов, которые должны обеспечивать себя сырьем несмотря ни на что, напоминает Иванов. Они могут местами и увеличить посевы, если позволят севообороты и площади подконтрольной земли. Вряд ли сократят посевы и те независимые свеклопроизводители, которые имеют долгосрочные договора и парк свекловичной техники. В первую очередь меньше посеять свеклы могут стихийные свекловоды: у кого нет собственной техники, долгосрочных договоров, или они далеко находятся от заводов, а также те, кто остались сильно недовольны ценой или сроками расчетов с переработчиками. Иванов не исключает, что посевы агрокультуры в текущем году составят 1100−1150 тыс. га. «А если, не дай бог, и с погодой повезет, то мы и все 7 млн т сахара сделаем, — говорит он. — Даже без принципиального увеличения мощности заводов с каждым годом потери переработки сокращаются и увеличивается выход сахара с гектара свеклы, плюс растут объемы производства сахара из мелассы… Так что при тех же посевах мы наверняка сможем получить еще больше сахара».  Площади сахарной свеклы будут уменьшены, но незначительно, не более чем на 5−10%, считает Чил-Акопов. Те, кто занимается ее выращиванием не первый год, имеют много специализированной техники, заводы постоянно увеличивают мощности, и им нужно сырье. И даже если независимые свеклопроизводители сократят посевы, то сами переработчики за счет своих площадей компенсируют это снижение. «Сейчас в принципе непонятно, что сеять, все агрокультуры сильно просели в цене: не радует озимая пшеница, особенно дешево стоит фураж, — рассказывает топ-менеджер. — Но чем ее можно заменить? Подсолнечником? Так его невозможно много насеять. Кукурузой? Но цена на нее в этом сезоне тоже маленькая, и урожайность ее в нашем регионе невысокая». Почти все опрошенные «Агроинвестором» участники рынка не планируют сокращать посевы и корректировать планы по развитию. Не уменьшит площади под агрокультурой «Продимекс». «Своевременная модернизация повысила нашу конкурентоспособность, и мы в состоянии без потерь пережить не самую лучшую рыночную ситуацию», — уверен Вадим Ерыженский. Дальнейшая модернизация заводов компании будет идти ранее намеченными темпами. Дело в том, что процесс модернизации производства связан с проектированием и изготовлением оборудования, а на это требуется время, иногда много. «То есть этот процесс инертен и мало зависит от резких скачков текущей рыночной конъюнктуры», — поясняет топ-менеджер. По его мнению, более негативно на инвестиционную активность влияет неисполнение государством своих обещаний по субсидированию инвестиционных кредитов. С 2015 года комиссия Минсельхоза России не отобрала ни одного кредита из привлеченных заводами для модернизации производства, и сахарникам приходится в полном объеме платить проценты по ним, что негативно сказывается на экономике предприятий, недоволен Ерыженский.  Перерабатывающие мощности Сергачского сахарного завода в сезоне-2017/18 были загружены не полностью, рассказывает Белянкин. Чтобы увеличить их загрузку в 2018/19-м, агрофирма «Нижегородская» в этом году увеличит посевы сахарной свеклы на 12% до 10,2 тыс. га. А с учетом сторонних свеклосдатчиков заготовку сырья планируется нарастить до 350 тыс. т, выработку сахара — до 50 тыс. т. «В 2018 году мы будем вести работы по замене технологического оборудования на основных, наиболее изношенных и морально устаревших станциях в соответствии с планом модернизации сахарного завода», — делится планами Белянкин. Инвестиции оцениваются в размере около 500 млн руб.  Станислав Кошуба ожидает сокращения посевов сахарной свеклы в зонах заводов концерна на 10−15%. Поэтому собственные площади «Покровский» увеличит с 14 тыс. га до 15 тыс. га. «В этом году мы завершаем нашу трехлетнюю инвестиционную программу, порядка 88% вложений было сделано за период 2016—2017 годов, — рассказывает он. — В 2018-м инвестиции составят не более 360 млн руб.». Однако вследствие сложившийся ситуации концерн пересматривает инвестпрограмму по реконструкции заводов на 2018−2021 годы в сторону сокращения объемов денежных вливаний. Уже скорректировала планы на следующий сезон «Русагро». «Площадь под свеклой и инвестиции, вероятно, сократятся», — говорит Басов. А вот хозяйство «Родное» планирует увеличить посевы сахарной свеклы с 300 до 500 га. В прошлом году компания выращивала ее впервые. «Да мы не вышли на плановые показатели, но в этой агрокультуре не разочаровались, работать с ней сложно, но можно, — оптимистичен Дмитрий Инютин. — В первую очередь рост площадей обусловлен тем, что у нас уже есть договоренность с Товарковским сахарным заводом по поставкам». За счет прибавки — и в массе корня, и в валовом сборе — компания рассчитывает в 2018 году по рентабельности свеклы выйти в плюс. При этом многие сельхозпроизводители региона хотят сокращать посевы агрокультуры, переходить на выращивание рапса или ячменя, знает предприниматель. «Сюкден» будет придерживаться запланированной стратегии. «В целом ключевые планы остаются прежними: это наращивание складских и производственных мощностей, дальнейшая модернизация оборудования, — делится Тихомиров. — В плане продаж это развитие внешних рынков сбыта, в особенности в страны Азии, однако все будет зависеть от того, как сложится мировая конъюнктура рынка».  Доля сырья, произведенного независимыми аграриями, в переработке Балашовского сахарного комбината составляет около 70%. «Мы сами не можем выращивать больше, не позволяют размеры земельного банка», — поясняет Чернышев. Поэтому посевы останутся стабильными. Никаких инвестиций в этом году компания не планирует. «Мы ложимся на дно, запасаемся кислородом и смотрим, что будет дальше», — заключает руководитель. Уже решили Скорее всего, решение о размере площадей под свеклой принималось аграриями еще в августе-сентябре, считает Евгений Иванов из ИКАР. «Эта агрокультура требует особой подготовки полей: глубокой пахоты после уборки предшественника, внесения удобрений, работы гербицидами сплошного действия, — перечисляет он. — Вместо свеклы на подготовленных полях можно посеять пропашные агрокультуры, если севооборот не слишком критичен — кукурузу и подсолнечник. Но если поля уже подготовлены, то, скорее всего, свеклу и посеют». См. итоги и перспективы аграрных рынков от ИКАР за предыдущие годы:

#сахар #сах-свёкла #меласса #свекло-жом #итоги-года-ИКАР Сахар-РФ: итоги 2023 года, презентация сахарной отрасли, цены на сахар, подписчики

Стратегический обзор рынка сухого свекловичного жома Комментариев: 0 Просмотров: 632

|

| ИКАР | Рынки | Новости | Аналитика | Услуги | Информационные материалы |

|

© 2002—2025 ИКАР. Институт Конъюнктуры Аграрного Рынка г. Москва, Рязанский пр-т, д. 24, оф. 604 Тел: +7 (495) 232-9007 www@ikar.ru |

|

|

|

Язык: English Google translate: